FXのスイングトレードの勝率を上げるために役立つ裏ワザがあれば知りたいと思いませんか?FX先物の出来高、COTレポートはそんな裏ワザの一つです。この記事ではCOTレポートとは何か?そしてその使い方を詳しく解説します。

この記事では、まず最初に相場を動かす原動力である「センチメント」について学びます。そしてセンチメントを読み取るためには出来高が重要であることを理解して頂きます。最後にFX先物の出来高情報、COTレポートをFXのスイングトレードや長期投資に役立てる具体的な方法を学んでいただきます。

この記事を最後まで読めば、FX先物の出来高情報をもっと研究して自分だけの戦略を組み立てたいと思うようになるでしょう。私のトレードアイデアをたたき台にして、さらに先に進んでもらえたらと思います。

スイングトレードに必要なプラスα―なスキル

スイングトレードとは4時間足チャートや日足チャートを使ってエントリーし、数日~数週間ポジションを保持するトレードスタイルです。長期投資ほどでもないけれど、ある程度の期間ポジションを保持するスタイルです。

スイングトレードをするからといって、デイトレードの場合とローソク足チャートの読み方が全く違うわけではありません。トレードに使うチャートの時間軸が長くなっても、ローソク足チャートの読み方は変わりません。

ただし、ポジションを保持する期間が長くなるので、テクニカル以外にもファンダメンタルやセンチメント分析の重要性が増します。それは逆に言うと、ローソク足のテクニカル分析以外の読みをプラスα―することでトレードの成績を上げれるかもしれないということです。

「プラスα―の読み」の第一候補はFX先物の出来高、COTレポートです。

この記事ではCOTレポートについて詳しく解説します。

相場の行方を決めるのは相場のセンチメント

FX相場に参加している人にはいろんな立場の人がいます。その参加者一人一人がそれぞれに意見を持っています。

「これから上がりそう」

「これから下がりそう」

そのような意見を全部合わせて割ったものが相場のセンチメントです。

みんなの意見の多数決と言ってもいいです。

未来の値動きは相場のセンチメントによって決まる部分が大きいです。

ですからFX相場のセンチメントを読めることは、FXトレーダーにとってたいへん重要です。

FX市場のセンチメントは個人の力でどうこうできるものではありません。

私たちにできることは、FX市場のセンチメントを読み取り、その方向に乗っかることだけです。

では、どのようにしてセンチメントを読めばよいのでしょうか。

株や先物をトレードする場合には、出来高を読んで相場のセンチメントをある程度読み取ることができます。

例えば…

長い間下げ続けていた株が大きな出来高を付けて上げ始めたら、その株のセンチメントは強気だと分かります。

一方、しばらく上がっていた株の最後の上昇に出来高が伴わなかった場合、強気のセンチメントが弱ってきていると分かります。

残念ながらFXには正確な出来高情報がありません。ですからFXの正確な出来高を読むことはできません。FXでは世界中に張り巡らされたインターバンク市場のいたるところで同時進行的に取引が行われるので仕方ありません。

FXのスイングトレーダーは出来高を分析して市場のセンチメントを分析することはできないのでしょうか?

そんなことはありません。FX先物の出来高を読めばよいのです。FX先物の出来高はCOTレポートとして週一回金曜日の夜中に発表され、誰でも無料で利用することができます。

COTレポートとは

COTレポートとは、シカゴマーカンタイル取引所という米国の先物市場で取引されるFX先物の出来高のレポートです。1週間に一度発表されます。

COTは、Comitment Of Traders reportの略です。

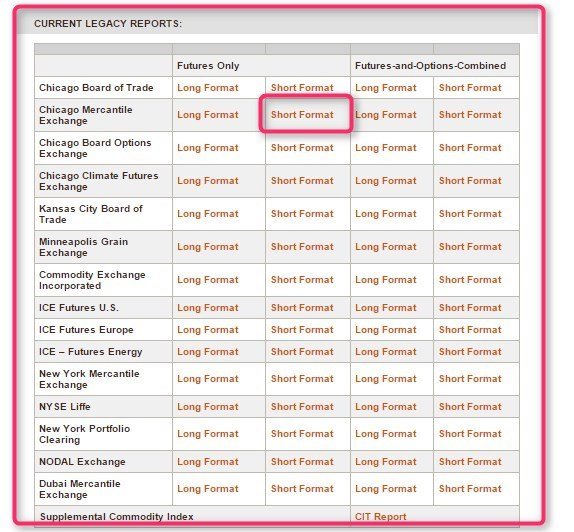

COTレポートのデータを取得する方法

COTレポートのデータはこちらで確認できます。

※リンク先は英語のページでもの凄く分かりにくいですが、気にせずこの記事を読み進めてください。もっとわかりやすい方法をこのあと解説します。

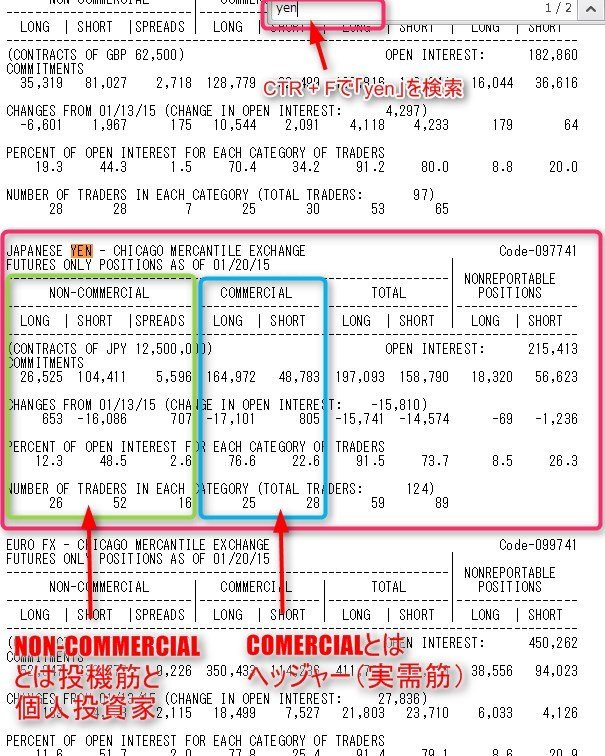

開くとなにやらごちゃごちゃとした文字列が開きます。

円先物のCOTを見たいなら、ブラウザの検索機能を使って「yen」を検索すればすぐに見つかります。同じようにユーロなら「eur」と検索すればすぐにみつかります。

詳しく分析したい人は、このページのデータを溜めていって解析することになります。

COTをチャートで見る方法

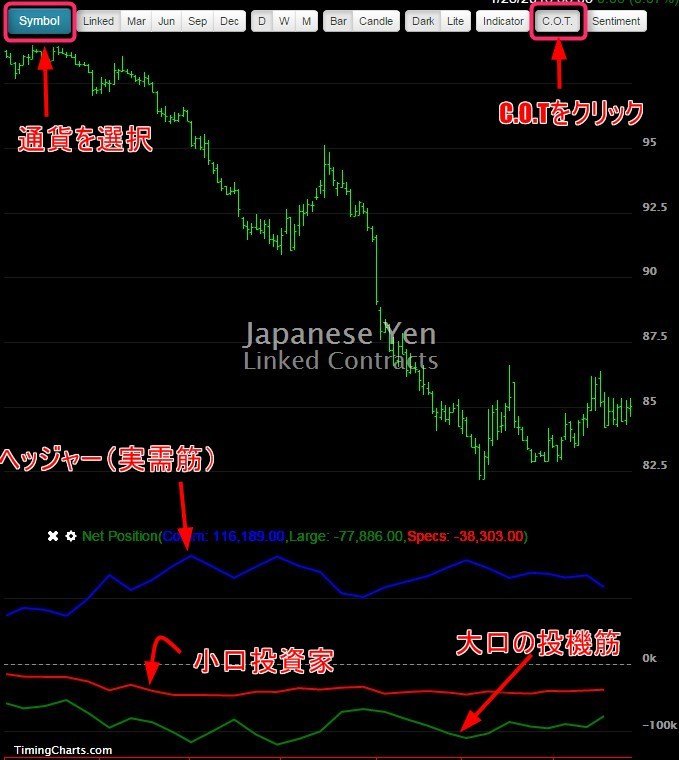

COTレポートはチャートで見ることもできます。

こちらでCOTレポートのチャートを見れます。

※先程のCOTレポートのデータを見る方法よりもこちらの方がずっとわかりやすいです。ここからの内容をじっくりと読んでください。

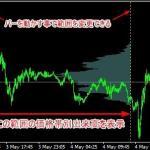

チャートの下にテクニカル指標を表示するかのようにCOTレポートの数値を線グラフで表示することができます。

このチャートには、ヘッジャーと投機筋、個人投資家のネットポジションの数値が線グラフで表示されます。

先程のCOTレポートのデータを計算して導かれる数値です。

ネットポジションとは正味のポジションのことです。

例えば買いポジション数が100で、売りポジション数が90なら、ネットポジションは+10となります。

買いポジション100 - 売りポジション90 = ネットポジション+10

売りの方が多ければマイナスの数値になります。

この画像なら青がヘッジャー(投機筋)のネットポジション、緑が大口の投機筋のネットポジション、赤が一般投資家(小口投資家)のネットポジションです。

それぞれの数値の推移を時系列に見ることができるので、すごく分かりやすいですね。

この3本のラインと値動きの関係性を読み取ることが出来れば、スイングトレードや長期投資の意思決定にうまく利用できそうだと思いませんか?

COTレポートは単なる出来高ではないことに注意

出来高というと、株をやっている人ならチャートの下に表示される出来高ヒストグラムを想像されるかと思います。

出来高ヒストグラムは、一本のローソク足が形成される間にどれだけの株数が取引されたか、その集計をヒストグラムで表したものです。

これに対し、先程のCOTレポートのチャートに表示した3本の線グラフは、トレーダー達のネットポジション、つまり正味のポジションをカテゴリー別に集計した値です。

出来高ヒストグラムはその瞬間の出来高を見ているのに対し、ネットポジションの線グラフはポジションの蓄積を見ています。

どちらも出来高に関する指標ですが、両者が違うものだということを、ここでしっかりと認識しておいてください。

先物を理解してCOTを知る

先程の3本のラインを理解するには、先物について基本的なことを知る必要があります。

COTはFX先物の出来高ですから、先物への理解が必用なんです。

まずは先物を取引するメインプレーヤーを知りましょう。

- 実需筋(ヘッジャー)

- 投機筋

- 一般投資家

先程のチャートの下に表示された3本ラインの分類と同じですね。COTチャートの3本のラインは、先物市場の参加者を分類したものだということが分かります。

ヘッジャー

まずはヘッジャーから。青ラインの「COMMERCIAL」のことです。

ヘッジャーは先物の値動きで利ザヤを稼ごうとしているトレーダーではありません。

例えばある輸出業者がいるとします。彼らが製品を輸出する場合には、為替の値動きで大損しないように保険のためにFX先物を取引するのですが、そのような取引をするトレーダーがヘッジャーです。

具体的に説明すると…

ある日本の部品メーカーが、為替レートが100円の時に、部品を1万ドルでアメリカの輸入業者に売る契約をまとめたとします。

1万ドル × 100円 = 100万円

100万円の売上になると見込みます。

そのあと実際に代金を受け取るまでの間に、ドル円の為替レートが95円になってしまったら、どうなるでしょう。

1万ドル × 95円 = 95万円

輸出業者は95万円しかもらえません。

このようなことを防ぐため、輸出業者は売り上げの契約がまとまった時点で円のFX先物を買っておきます。

そうすると、先程のような状況になって円建ての受け取り代金が目減りしてしまう状況になっても安心です。円高になると円先物が値上がりするので、保険として買っていた円先物で利益が出ます。その利益と相殺するとプラスマイナスゼロになるのです。

逆に、円安に進んだ場合、受け取れる円建ての商品代金が増える一方、保険で買っていた円先物では損失が出て、こちらもプラスマイナスでゼロになります。

このように、ヘッジャーは先物の値動きで稼ごうとは思っていません。輸出入に関わる為替リスクをヘッジしようとしているだけです。

ヘッジャーの取引量は、COTレポートの表記でいうと、「Commersials」となります。

投機筋

投機筋とは、先物の値動きで稼ごうとしているトレーダーたちです。

大口の投機筋はとてつもないサイズでトレードするので為替レートを大きく動かします。

大口の投機筋の特徴は、上がれば買い、下がれば追撃売りをするトレンドフォローの特徴があります。

一般投資家

専業であれ副業であれ、個人でトレードしている人たちのことです。

大抵の場合、一般投資家は方向性を間違えるという特徴がありあす。

COTレポートをFXのトレードに活かす方法

COTレポートは週に一回の更新ですから、5分足を使ったデイトレードなど、短期トレードには役立ちません。しかし週足や日足を使った長期トレードや、日足を分析して4時間足で最終的なエントリーシグナルを待つようなスイングトレードには役立ちます。

COTは実際にどのように使えばよいのでしょうか。

いろんな考え方があると思います。

1つは、ネットポジションが極端な値になったら、相場が反転するシグナルになりやすいということです。

大口の投機筋がトレンドフォローで買いポジションを積み上げ、限界まで膨らむと、そこからさらに買う人がいなくなり、やがて相場は下げ始めるだろうという考え方です。

逆に、大口の投機筋が売りポジションを乗せて乗せて限界まで膨らませたら、そこからさらに売る人がいなくなり、やがて相場は反転して上げ始めるだろうという考え方です。

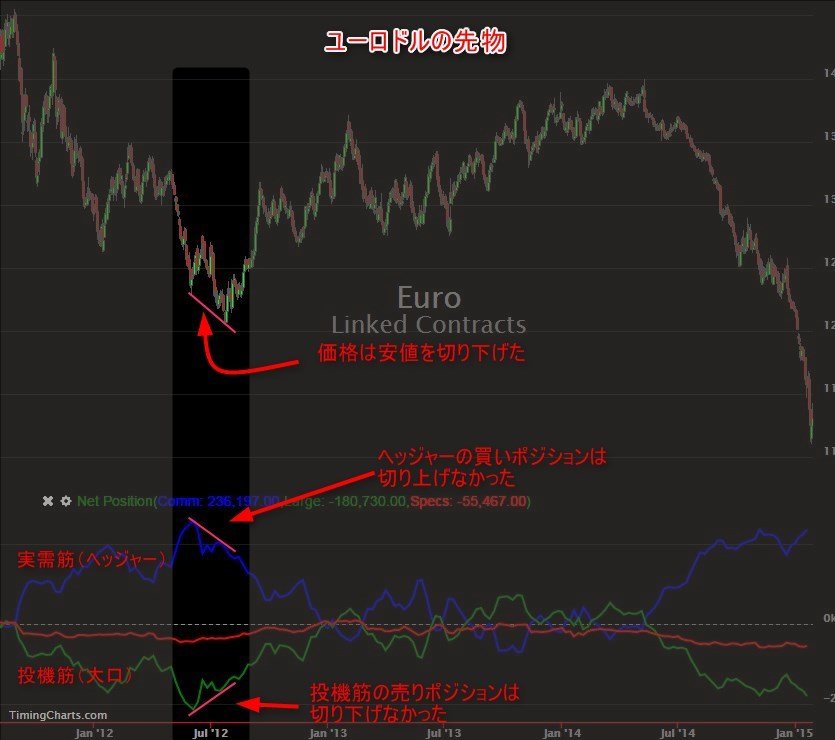

ユーロドル先物のチャートを見てください。

このチャートを見ると、2012年の夏頃、投機筋のネットポジションが極端にマイナス側に振れた後に反転して上げ始めているのが分かりいます。

面白いのは、大口の投機筋とヘッジャーのネットポジションは真逆の動きをするということです。

大口の投機筋は下げる中でさらに売りポジションを作っていくトレンドフォロータイプであり、逆にヘッジャー(実需筋)は下げる中で買いポジションを膨らませていく逆張りタイプであるということが分かります。

このチャートのピンクのサークルの位置を見てください。トレンドフォローで空売りする投機筋の売りポジションが限界まで膨らみ、同時に実需筋(ヘッジャー)の逆張りの買いポジションが極限まで膨らんだところで相場が反転しているのがわかります。

※COTの線グラフの読み方を補足説明しておくと、真ん中の白い点線がゼロで、そこから上にいけば買いポジションが多いということ、逆に下に行けば売りポジションが多いということです。

COTのダイバージェンス

まだ検証の途中ですが、COTのダイバージェンスというのも有効に機能しそうです。

先程のユーロドルのチャートをもう一度、さらに詳細に分析してみましょう。

投機筋のネットポジションが極端に売り(マイナス)に傾き、逆にヘッジャーのネットポジションが極端に買いに傾いた後、価格はさらに安値を更新します。

ところが、投機筋のネットポジションは最低値を更新しません。

また、ヘッジャーのネットポジションも最高値を更新しません。

この現象をCOTダイバージェンスとでも呼びましょう。

COTダイバージェンスが起きた後、ユーロ先物の価格は上昇に転じています。

COTレポートの投機筋とヘッジャーのネットポジションが過去2、3年の中で極端な数値になった後、COTダイバージェンスが起きれば、相場が反転する可能性が高い。

そのような傾向がありそうです。

まだ検証の途中ですが、じっくりと検証して今後の長期トレードやスイングトレードに役立てたいと思います。

これ以外にもCOTの使い方はたくさんあるはずです。

みなさんも検証してトレードに役立ててください。

ユーロドルの為替予想~COTは極端な値を示している(2015/01/29)

ところで、ユーロ先物の週足チャートを見ると、かなりユーロが値下がりしており、ネットポジションも極端な値になっています。2012年の夏に付けた値に使づいています。今後COTダイバージェンスが出れば、ユーロドルの買いを狙ってみるのは戦略的にありかもしれません。

ユーロが買いなんて言っている人はいなさそうですが、COTレポートは極端な値を示しつつあるということだけは確かです。

もちろん、ユーロを買うとしたら、COTダイバージェンスが起きて、さらにローソク足のパターンで買いシグナルが出たらの話ですけどね。

FXのスイングトレードの裏ワザ COTの使い方

FXのスイングトレードの成績アップのためにCOTが役に立つ。

相場のセンチメントは相場の行方に大きく影響する。

相場のセンチメントを読むには、出来高を読むのが一番有効。

しかしFXでは正確な出来高が公表されない。

FXのスイングトレードなら、FX先物のCOTレポートを分析すればよい。

COTレポートのデータはCMEのサイトで無料で手に入る。

COTのネットポジションのチャートを無料で利用できる。

投機筋とヘッジャーのネットポジションは逆になる。

どちらかがプラスに振れると、もう片方はマイナスに振れる。

投機筋とヘッジャーのネットポジションが極端な値になると、そこから相場が反転することが多い。

どうやらCOTネットポジションのダイバージェンス、COTダイバージェンスが起きると反転シグナルとなり得そうだ。